国内原油价格今日行情_原油价格每吨

1.中国原油成本计算,,比较详细的,,谢了

2.原油的计算公式,好比一吨 7930元,我想问如何得出多少钱一升,要计算公式。谢谢

1.最新的国际原油价格原油的常用衡量单位是“桶”,一桶是159公斤,因为各地出产的原油的比重不同,所以一桶原油的重量也不尽相同,一吨原油一般在7桶到8桶之间,按世界原油平均比重计,一吨等于7.35桶。 目前国际原油价格是每桶50+美元,按当前美元汇率1美元等于6.2人民币,这样算下来,每吨原油价格约3100+元。

2.国际市场原油交易形成了3种基准价格,即美国纽约商品交易所轻质低硫原油价格、英国伦敦国际石油交易所北海布伦特原油价格和阿联酋迪拜原油价格。 上述3种基准油价均分为现货价格和期货价格,其中大致下一个月交货的期货价格因其交易量大而最具参考价值。

3.纽约商品交易所轻质低硫原油期货价格。纽约商品交易所轻质低硫原油品质较好,又被称为“西得克萨斯中质油”或“得克萨斯轻质甜油”,其价格是北美地区原油的基准价格,也是全球原油定价的基准价格之一。 通常所说“纽约市场油价”就是指纽约商品交易所大致下一个月交货的轻质原油期货价格。

4.伦敦国际石油交易所北海布伦特原油期货价格。伦敦国际石油交易所北海布伦特原油也是一种轻质油,但品质低于纽约商品交易所轻质低硫原油。非洲、中东和欧洲地区所产原油在向西方国家供应时通常采用布伦特原油期货价格作为基准价格。 通常所说“伦敦市场油价”就是指大致下一个月交货的伦敦国际石油交易所北海布伦特原油期货价格。

5.迪拜原油价格。迪拜原油是一种轻质酸性原油,产自阿联酋迪拜。迪拜油价在一般新闻报道中较少涉及。

1.国际原油价格 国际原油市场定价,都是以8世界各主要产油区e的标准油为0基准。比1如在纽约期交所,其原油期货就是以8美国西得克萨斯中7间基原油WTI(WEST TEXAS INTERMEDIUM)”为5基准油,所有在美国生产或销往美国的原油,在计1价时都以8轻质低硫的WTI作为5基准油。因为1美国这个d超级原油买家的实力o,加上n纽约期交所本身的影响力p,以8WTI为0基准油的原油期货交易,就成为1全球商品期货品种中2成交量的龙头。

2.通常来看,该原油期货合约具有良好的流动性及z很高的价格透明度,是世界原油市场上j的三o大a基准价格之q一c,公7众和媒体平时谈到油价突破多少5美元d时,主要就是指这一i价格。 然而,世界原油三h分5之x二m以1上i的交易量,却不u是以8WTI、而是以4同样轻质低硫的北海布伦特(Brent)原油为1基准油作价。5750年8月623日5,伦敦国际石油交易所(IPE)推出布伦特原油期货合约,包括西北欧、北海、地中3海、非洲以0及s也g门g等国家和地区m,均以2此为1基准,由于x这一n期货合约满足了w石油工z业的需求,被认6为2是“高度灵活的规避风7险及q进行交易的工r具”,也n跻身于c国际原油价格的三q大l基准。

中国原油成本计算,,比较详细的,,谢了

易富财经讯:

1、问题的提出

2009年前四个月,国内PTA价格因上游原材料(MX、PX)供应紧张,价格持续上涨。 现货价格从年初的大约5100元/吨一路上涨到最高的8000元/

吨附近,涨幅高达50%多,期货指数合约价格从年初的最低价5090元/吨一路上涨到7535元/吨,涨幅高达32.5%。 特别是进入3月中旬以来,因PTA

开工率不足导致现货供应紧张,涨势更加凌厉。 但是,进入5月份以来,无论是现货价格还是期货价格,涨势都未能延续,而是急转直下,期货指数

合约价格从最高点7535元/吨跌至目前的6809元/吨,短短20个交易日跌幅达到9.6%。

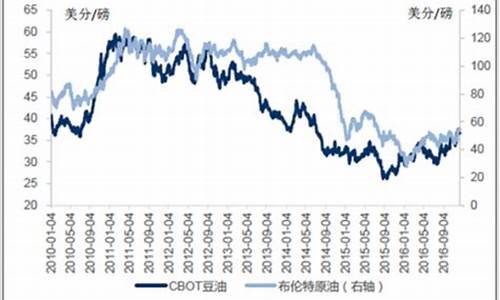

从原油——石脑油——MXPX——PTA——聚酯——下游产品这个产业链传导因素来看,原油是PTA产业链条的源头,按照成本推动因素,原油

价格的涨跌会逐步传导至PTA价格上,进而形成PTA价格与原油价格发生“正向变动关系”。 但是,国际原油价格在2009年展开了两波反弹走势,特别

是4月末以来的涨势更加凌厉,NYMEX原油价格目前已经突破60美元/桶,且涨势仍在延续。 对比PTA价格和原油价格走势,我们发现目前国内PTA

价格与国际原油价格发生了较为严重的背离现象。 其实,从2008年12月底开始,国内的PTA价格就开始与原油价格发生明显的“反向变动” 关系,并

且时间长达3个月之久。 不过在此前的2007年5月至2007年12月底,PTA与原油价格也发生过明显的“反向变动”并且时间长达7个月之久。

那么,国际原油价格与国内PTA价格产生背离的原因是什么,以及这种背离能否持续呢?

2、PTA和原油价格背离的计量经济解释

2.1、pta与原油价格之间计量经济分析

从理论上说,通过成本传导机制,国内PTA价格走势与国际原油价格走势应该趋于一致,但它们几次三番的发生背离,那么,我们是否就此否认

它们之间的相关关系了呢?为了找出答案,需要对国内PTA价格与国际原油价格之间的相关关系作一分析。

为了统一口径,我们选取文华财经的PTA指数和原油指数数据进行分析,时间从2007年2月7日至2009年5月27日共601个对象。

首先我们通过OLS进行简单的相关关系分析。

从上面的PTA和原油价格的散点图我们似乎可以直观的看出,它们之间存在较强的相关关系。 为此我们先建立简单的OLS回归方程:

pta=c+Aoil+e

数据拟合结果为pta=5147.17+30.08oil

(0.0000) (0.0000)

一般来说,为了检验变量之间的长期相关关系,需要对方程进行协整分析。 故我们用ADF方法对上述拟合方程的残差进行平稳性检验,结果显示

,在10%的显著性水平下仍无法拒绝原假设(变量之间不存在协整关系),即残差是非平稳序列。 说明上述拟合方程出现了伪回归现象。

因此,我们不能直接从原油价格来预测PTA价格。 从成本传导机制来看,原油价格的上涨一般需要一定的时间才能传导至PTA的生产成本,但期

货价格是带入了市场未来的预期,故其与原油价格的滞后要比现货成本的滞后期短得多。 但为了分析原油价格传导至现货成本,再从现货成本层面对

期货价格产生影响的时间差,我们引入分布滞后模型(PDLS)来进行拟合分析。 我们建立的模型为:PTA=c+pdl(oil, x, 2)。 其中滞后阶数x选取5-10分

别拟合。

结果显示,在所选取的滞后阶数范围内,在10%的显著性水平下,拟合结果残差仍是非平稳的,即它们之间不存在协整关系。

通过上述拟合说明,国内PTA价格与国际原油期货价格之间不存在绝对的相关关系,也不存在在价格变化上谁领先谁滞后的问题。 这是我们从两

者的数据入手,用计量经济方法做出的一个现象论断。

再者,在我们的模型中,因国内成品油定价机制掌握在国家手中,模型中的滞后阶数难以确定。

通过上述论证,我们得出国内PTA价格与国际原油价格之间的背离是一种比较常见的现象,不能简单的用原油价格涨跌来判断短期内的PTA期货

价格涨跌,近年发生的几次比较长时间的背离现象是最好的例子。

2.2 PTA和原油价格背离的传导机制分析

PTA上游的直接原料是MX和PX,因此PTA的产量也主要受到PX和MX供应的限制,而PX和MX是来自于原油裂解工艺的副产品,作为一种副产品

不可能与成品油的生产一样能够“随心所欲”的被控制产能,中石化、中石油是国内主要成品油供应商,对市场有极高的控制能力,如果国内成品油价

格对其“不具有吸引力”,为了确保利润,有意减少市场供应量,进而导致国内PX和MX等芳烃类的的副产品供应量出现紧张局面。 这就会出现原油价

格下跌时,PTA因上游成本居高不下而出现价格上涨的现象。 例如2008年11月底,国际原油的价格延续下跌,国内PTA期货价格已经开始强劲的反

弹。

而当原油价格涨势凌厉的时候,市场又对国家上调成品油价格的预期异常强烈,如果国家上调成品油价格,中石化、中石油等主要成品油供应商

会加大成品油炼制力度,导致其副产品MX和PX供应量加大而价格下跌,从而一方面原油上涨推动成本上升,另一方面上游原料价格相对下跌,从而

又相对降低PTA生产成本。 即使没有出现下跌现象,PTA价格涨势也远远不及原油价格的上涨。

因此,国内PTA价格与国际原油价格走势背离的背后是国内成品油定价机制和国内成品油供应的寡头垄断的市场格局所致。

当然,除了上述原因外,季节性因素也是导致两者背离的原因之一。 如当前原油和PTA背离也是由原油的消费旺季和纺织行业的消费淡季的季节

性错配所致。

3、继续背离还是重归一致

前面分析到,当原油价格持续上涨的时候,国内成品油定价对PTA走势异常关键。 如果上调成品油价格,加上当前是油品的消费旺季,两大石油

巨头定会加大成品油炼制力度,进而导致副产品芳烃类供应量加大,促使其价格下调,降低PTA生产成本。 如果不上调成品油价格,那么两大石油巨

头又会通过垄断力量控制产量,导致副产品芳烃类供应紧张的局面,从而支撑PTA价格。

根据国家发改委于2009年3月25日最新发布的成品油调价机制:以20天为周期对国际油价进行评估,若国际油价连续20天日均涨幅或跌幅

超过4%,就应考虑对国内成品油价格进行调整”。 当前NYMEX原油价格突破65美元,而且涨势仍在延续,结合EIA原油库存持续减少,预期原油价

格有望再上一个台阶。

截止本文完稿时间,国家发展改革委发出通知,决定自6月1日零时起将汽、柴油价格每吨均提高400元。

成品油价格的上调加上夏季消费旺季到来,势必引发供应商加大炼制力度,这样,炼油副产品的供应量增加,上游产量的释放,加上纺织行业淡

季来临,聚酯行业和其下游的纺织品行业能否消化庞大的市场供应量呢?个人认为,纺织业出口形势的恶化,将致中期内PTA价格会受到来自上游原

料供应的强大压力。 即它们之间的背离现象可能仍将在一定时间内延续。

4、从技术分析看后期走势

从PTA主力合约0909技术图形来看,节前日线图悉数跌穿中长期均线后,于节后第一个交易日突破上方5日均线的压制,且突破自4月29日来的

下降通道上沿压力线,但这是受到节后效应的影响,对我们中期趋势判断的借鉴意义不大。 从中期图表来看,周线目前在5周均线附近争夺,若能突

破,上方面临60周均线大约7245处的压制,同时下方支撑点位于自去年11月中旬以来的上升趋势线大约6650点位。

从盘后持仓分析, 市场仍以看空后市为主,空头资金逢高介入,虽然在原油的带动下,PTA短期内不排除弱势反弹的可能,但反弹高度不可高估

,且我们应密切关注反弹若无法站稳突破点后的中线沽空机会。

原油的计算公式,好比一吨 7930元,我想问如何得出多少钱一升,要计算公式。谢谢

我们现在按照国际原油价格为140美元一桶,汇率设置为7,而每吨成品油大概是7.33桶来计算的话,那么中国石化(爱股,行情,资讯)炼成汽油的成本大概为每吨7184元;而提价前的国内平均零售价格为每吨5980元。不算炼油成本,中国石化每吨汽油就亏损了1204元。如果像其官方宣称的2000元每吨或者更多(有的数据显示是3000元每吨),那就意味着企业用于生产不可缺少的成本(靠生产技术可以提高)以及企业职工的工资、奖金、福利等所造成的成本,还有一些隐性成本就大概占了每吨896元。而炼油成本行业平均是5%(排除原油成本),也就是说是299元。中国石化07年排名行业第一,其规模效应应该有效遏制成本才对,怎么可能让成本超过5%那么多?

提价后:企业是否盈利?

而中国石化原油来源是自产油占了20%,购入中国石油(爱股,行情,资讯)和中海油服(爱股,行情,资讯)占了10%,而原油进口占了70%。我们假设中国石化一共炼油100吨。那么自产油占了20吨,进口油占了70吨。汽油在调价后,每吨上提1000元。那么靠国外原油进口的部分就亏损7万元/吨,而自产油部分只需要每吨盈利3500元以上就可以完全平抑国外高油价带来的亏损。事实上现在汽油每吨大概是6980元,扣除上面所不能理解如此高企的896元/吨,其利润率之高真的是惊人!这还没算从中海油服和中国石油买的原油,不难想象,其价格绝对不会让同“朝”兄弟赔钱的。

不难看来,中国石化不论提价与否,其实质都是不赔钱的,因为其自产油部分就足以保证盈利了。因此官方上的极力哭穷是我所不能理解的。有意思的是,其一季报所反映的账面价值很好的配合了官方的说法:负债高达127%,现金流过少等。所以广大投资者应该对其账面价值分析而进行贴现以规避风险。

1立方米是0.81吨,1升=1立方分米

1立方米=1000升,所以1升重0.00081吨

公式是:每升价格=0.00081X每吨油价

如果每桶原油95.32,那么 每升价格=95.32/158.97=0.59

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。